La relación entre los bancos y las empresas de tecnología financiera ha oscilado entre ignorarse mutuamente, ponerse tensos e incluso ir tan lejos como para decir que el otro será pronto algo que pertenece al pasado. Ninguna de estas soluciones es la mejor desde la perspectiva del beneficio, al menos no lo será a corto plazo. Propuestas ventajosas para todas las partes serían mejortambién para sus clientes.

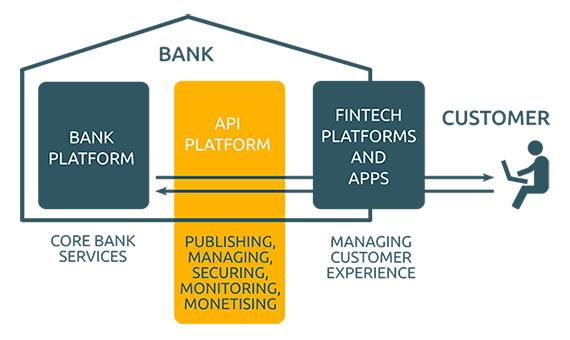

Las interfaces de programación de aplicaciones (APIs) están aquí para tender puentes entre los viejos sistemas monolíticos de los bancos tradicionales y el enfoque en tiempo real, basado en los datos, de las empresas de tecnología financiera. Esta solución parece la forma de terminar esta guerra y empezar a colaborar en vez de competir.

Tipos de APIs

Los bancos tienen experiencia en utilizar las APIs, ya que llevan años haciéndolo internamente para conectar distintas plataformas con información sobre clientes, beneficio y carteras. Estos tipos de APIs privadas no son el foco principal de nuestra charla, ya que no ofrecen oportunidades ampliadas a los clientes, sino que son meras herramientas de gestión.

El tipo de API intermedia, o la API de socio, se desarrolla expresamente por proyecto entre un banco y un socio de confianza para productos específicos o para llegar a un público concreto. Son los prototipos del siguiente nivel, pero no son lo suficientemente generales y todavía están bajo arquitecturas heredadas.

El último tipo son las APIs abiertas diseñadas para socios no específicos. Son configurables, ad hoc y se considera que conllevan un alto riesgo, ya que no hay forma de regular la relación a través de un contrato previo donde se establezcan responsabilidades. La solución a este problema podría ser la implementación de la tecnología Blockchain, que permite a cada parte confiar ciegamente en la otra mediante el diseño del algoritmo, sin que se requieran contratos adicionales.

¿Qué hacen las APIs?

Como su nombre implica, son interfaces que permiten la comunicación sin fisuras entre distintos sistemas ofreciendo un enfoque plug-and-play. Su función es ayudar a las partes a colaborar a través de un canal opaco que proporciona acceso sin revelar las credenciales del usuario. Las características más importantes de las APIs son la funcionalidad, la seguridad y el control, que explicaremos con detalle a continuación.

- Funcionalidad: la principal motivación por la que se usan las APIs es que ofrecen una experiencia de cliente mejorada al proporcionar a los clientes una interfaz simplificada y fácil de usar. Además, mediante la colaboración entre un banco y una empresa de tecnología financiera, ambos pueden crear productos innovadores que habrían sido más difíciles de desarrollar por separado. Con ello se acelera el time-to-market y se mantiene una ventaja competitiva. El surgimiento de nuevos modelos de negocio basados en el análisis de datos es otra forma en que las APIs aportan valor tanto a los actores tradicionales como a los nuevos actores del sector financiero.

- Seguridad: La mayor preocupación de los bancos, aparte de compartir su beneficio con terceros, está relacionada con la seguridad de la información personal de sus clientes. Hasta ahora, este sector fuertemente regulado se mantenía a salvo gracias a su política de puerta cerrada y sin transparencia. La apertura a través de las APIs causa temor y plantea nuevos retos.

El estado actual de la seguridad de las aplicaciones móviles, tal como se describe en este artículo sobre el sector de la tecnología financiera, revela que tres cuartas partes de las aplicaciones existentes no están preparadas para pasar una prueba de seguridad básica y el 60 % de las aplicaciones son vulnerables en cualquier momento.

Teniendo esto en cuenta, conviene destacar que las APIs pueden proteger una conexión simplemente con definir de forma muy estricta los tipos de solicitudes aceptables y operando exclusivamente con datos encriptados en todo momento.

- Control: los bancos tienen buenas razones para resistirse a dar las llaves de la caja fuerte de los datos de sus clientes. A través de una API segura y bien planificada, esto ya no sería un problema, pues el banco podría controlar lo que se comparte, imponer límites de tiempo para evitar ataques de fuerza bruta y supervisar el flujo de red.

Abrir fronteras

Este es uno de los efectos más sorprendentes de las APIs. Hasta ahora, la mayoría de las operaciones bancarias se hacía a nivel nacional, con el uso ocasional de plataformas como PayPal para las compras por Internet. Las empresas de tecnología financiera con ayuda de las APIs democratizarán la inversión y la concesión de crédito para ofrecer mejores tipos a los clientes, incluso dándoles sencillamente la oportunidad de comparar precios en una ventana del navegador, o utilizando una aplicación. Un estudio muestra que los precios de productos bancarios básicos como las comisiones de las tarjetas de crédito y los tipos hipotecarios anuales varían considerablemente entre los distintos países.

Un mundo cambiante

Las empresas de tecnología financiera obligan a los bancos a ir más allá de su zona de confort, a innovar y a aceptar el cambio como una forma de continuar en el negocio. Al gestionar la conversión entre los sistemas heredados y las nuevas tecnologías con las APIs, las empresas de tecnología financiera pueden centrarse en ofrecer más valor a los clientes en vez de aprender sobre sistemas obsoletos.

Adoptar una visión centrada en el cliente ayuda tanto a los bancos como a las empresas de tecnología financiera a cumplir sus objetivos. Por ejemplo, un banco no ofrece a sus clientes corporativos la capacidad de comparar sus resultados financieros anuales con la media del sector, pero una empresa de tecnología financiera puede convertirlo en su propuesta de valor y, mediante la cooperación con el banco a través de una API, ayudarles a tener más información sobre sus resultados. Para el banco, no tiene sentido crear ese servicio especializado, mientras que el algoritmo de la empresa de tecnología financiera es inútil sin la entrada de big data adecuada.

El marco legal

Las organizaciones y foros internacionales apoyan esta colaboración entre bancos y empresas de tecnología financiera, ya que aporta valor añadido al cliente. La UE dio un paso más y no solo impulsó las iniciativas, sino que también desarrolló una directiva con respecto a los Servicios de pago (PSD 2) que tiene como objetivo eliminar el monopolio de los bancos sobre la información de las cuentas de sus clientes. La ley otorga el derecho a cada cliente de utilizar terceras partes para gestionar sus finanzas, obligando a los bancos a dar acceso a esos proveedores a través de las API.

Nuevas generaciones, nuevas expectativas

La generación que ha impulsado las aplicaciones y ha respaldado a numerosas startups de tecnología financiera a través del crowdsourcing es la Generación del milenio, (Generación Y) que seguirán de cerca los de la Generación Z, que tienen un apetito aún mayor por la tecnología y los datos en tiempo real y el análisis. Otras características muy apreciadas por estas generaciones son la experiencia del usuario y el diseño, la integración entre aplicaciones y plataformas y una excelente personalización.

Para complacer a este grupo de clientes, que es la cohorte más importante hasta ahora y cuyo poder financiero se prevé aumentará exponencialmente, los bancos y las empresas de tecnología financiera tendrán que adaptarse y ofrecer productos que satisfagan las expectativas formadas por las industrias minorista y del entretenimiento.

Jasmine Morgan.